Während meiner Auszeit erscheinen hier einige Gastbeiträge von anderen Bloggern. Wenn ihr auch Lust habt, euer Blog (euren Podcast, euer Videoblog, etc) hier vorzustellen oder einfach nur mal einen Artikel schreiben wollt, dann macht mit!

Heute gibt es einen Artikel von homo economicus. Viel Spaß damit!

„Zwei Oekonomen, drei Meinungen“ lautet ein beliebtes und kurzes Sprichwort, welches die Unterschiede zwischen den Denkschulen verdeutlicht, oder auch nicht =). Vor kurzem konnte die Internetgemeinde erfahren was wirklich passiert wenn Oekonomen im Meinungsaustausch aufeinander treffen. Denn im Gegensatz zum ueblichen Auseinandernehmen des jeweiligen neuesten Fachartikels der Gegenseite fand die Schlacht in der Blogsphaere statt, welches schon von Carney (2012) und dem Blog unlearningeconomics (2012) beobachet wurde. Angetreten waren auf der einen Seite Steve Keen, Professor fuer Volkswirtschaftslehre an der University of Western Sydney, seines Zeichens Postkeynesianer und Anhaenger von Hyman Minsky, und auf der anderen Seite Paul Krugman, Professor fuer Volkswirtschaftslehre an der Princeton University, Centenary Professor an der London School of Economics und selbstbezeichneder „free-market Keynsianer“.

Runde 1: Finanzkrise voll auf die Fresse

Begonnen hat der ganze Spass nachdem Steven Keen (2012a) fuer die INET Konferenz in Berlin ein Essay ueber die Instabilitaet von Finanzmaerkten geschrieben hat. Dabei bezog er sich als Fan ganz brav auf die Theorie instabiler Maerkte die Hyman Minsky bereits in den 1950ern und 1960ern entwickelte (Minsky, 1992). In dieser beschreibt Minsky, wie gerade Finanzmaerkte aufgrund des Akteursverhalten instabil werden obwohl sie als stabil erscheinen (Keen, 2012a). Die Grundidee dabei ist, dass in unsicheren Zeiten Investitionsverhalten von Unternehmen und Banken sehr konservativ ist aber mit steigender Zuversicht die Investitionen immer risikoreicher werden und ab einem gewissen Punkt nicht mehr durch den Cash-Flow gedeckt werden (Keen, 2012b; Schnyder, 2002). Dies geht soweit, dass irgendwann Investitionen nach dem Ponzi-Schema getaetigt werden. Eine der Hauptaussagen dieser Theorie ist, dass Geld endogen, von innen heraus, erzeugt wird, d.h. Banken koennen die Geldmenge durch die Vergabe von Krediten erhoehen. Durchaus ein bekanntes Argument welches in zumeist un- oder schlecht begruendeten Polemiken von Zeitungen und Politkern, und Internetforen, zu lesen ist.

Runde 2: Hast du eigentlich ne Ahnung wovon du redest?

Genau diese Behauptung hat nun Paul Krugman (2012b) auf dem Plan gerufen und er hat klar gestellt, dass die Geldmenge nicht endogen ist sondern nur exogen, also von aussen kommend, ueber die Zentralbanken erhoeht werden kann. Entsprechend der Geldtheorie behauptet er, dass Banken kein Geld verleihen koennen bevor sie nicht Guthaben haben, ein kleiner Exkurs dazu in einer Minute (Krugman, 2012a). Zunaechst einmal meldete sich daraufhin Steve Keen (2012a) erneut zu Wort und erklaert wiederum, dass Krguman sich irrt und erzaehlt mit einigen Literaturverweisen dass Banken durch buchhalterische Tricks Geld verleihen koennen und gleichzeitig Guthaben verbuchen koennen und daher nicht erst darauf warten muessen bis jemand Geld auf seinem Konto parkt. Dazu gleich auch noch mehr. Dabei begin Keen Krugman sogar als Neoklassiker zu beschimpfen. Das interessante an der Debatte in diesem Moment ist, dass beide irgendwie Recht haben.

Runde 3: Woher kommt denn nun das Geld?

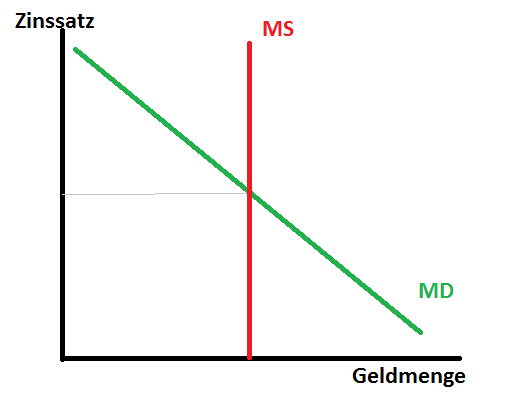

Es heisst ja bekanntlich, dass wenn zwei sich streiten der dritte sich freut. Nun zumindestens lockt das Aas weitere Geier an und so meldete sich Nick Rowe (2012) auch noch mal fix zu Wort und hierbei wird es erleuchtend. Rowe nimmt generell die Position Krugmans und der Geldtheorie ein, zeigt aber gleichzeitig Verstaendnis fuer Keen’s Arugmente. Aber zunaechst der versprochene Exkurs in Geldtheorie, im speziellen zur Geldpolitik. Grundlegend gibt es zwei Moeglichkeiten der Geldschoepfung, also der Vermehrung des Geldes, im Bankensystem. Zum einem das hart erarbeitete Geld der Kunden in Form ihrer Guthaben und zum anderen die Erfuellung der gesetzlichen Mindestreserve durch Kreditaufnahme bei der Zentralbank. Das ist der Teil der Geldpolitik, denn die Zentralbank hat so politischen Einfluss auf den Markt. Krugman hebt hier die Bedeutung von letzterem hervor, also die Moeglichkeit der Zentralbanken z.B. durch Leitzinsen, also der Zinssatz der die Hausbank fuer die Aufnahme der Mindestreserve zahlen muss, als Steuerungsmethode die Geldmenge zu steuern. Das entsprechende Modell zum Geldmarkt sieht wie folgt aus:

In diesem Diagramm, welches ich selbst gemalt habe, steht MS fuer money supply, also die durch die Zentralbank angebotende Geldmenge, und MD fuer money demand, also die von allen anderen auf dem Geldmarkt nachgefragte Geldmenge. Der Grund warum MD fallend ist liegt schlicht in der Erkenntnis, dass je teurer das Geld, also je hoeher der Zinssatz, desto weniger Geld wird nachgefragt. Die Zentralbank kann nun die Geldschoepfung steuern indem sie entweder die Geldmenge oder den Zinssatz aendert, was zu einer Verschiebung von MS oder MD fuehrt. Verringert sie bspw. die Geldmenge so verschiebt sich MS nach links, die Zinsen steigen und so weiter.

In diesem Teil stimmt Rowe Krugman also zu, allerdings gibt er auch zu dass Hausbanken selbst in der Lage sind Geld zu schoepfen. Krugman hingegen beisst sich an der Zentralbanksache etwas fest.

Runde 4: Krugman wankt dank Neon-Schildern

Unbeeindruckt von allem besteht Krugman auf seiner Position zur Zentralbank, welche ja von keinem irgendwie angezweifelt wurde, und zitiert ein Paper welches bloederweise seinen Standpunkt untergraebt (Krugman, 2012f).

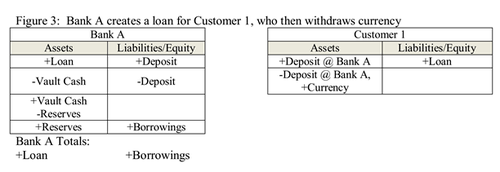

Inzwischen betritt auch Scott Fullwiler (2012), ein Denkschulengenosse Keen’s, den Ring und gibt Krugman eine Breitseite mit einem aus einem seiner eigenen Lehrbuecher entnommenen Neon-Schild auf dem steht „ICH HABE KEINE AHNUNG WOVON ICH REDE“. Hier erklaert er schlicht anhand von guter alter Buchhaltung, wie der Geldmarkt wirklich funktioniert, z.B. anhand diesem Bild:

Daran erkennt man am Ende auch, dass die Bank den Kredit mit einem anderen Kredit deckt und diese muss nicht zwingend ueber die Mindestreserve bedient sondern kann von einer anderen Bank erhalten werden.

Runde 5: Wasn nun los?

Was folgt ist eine selbsterfuellende Prophezeiung, oder in diesem Fall selbsterfuellendes Sprichwort, in Reinkultur. Krugman (2012e) erkennt erst einmal an, dass Banken selbst endogen Geld schoepfen kann. Dann stellt er aber, und richtigerweise, fest dass sie es eben nicht unendlich machen koennen, was jedoch nie Gegenstand der Debatte von Seiten Keens oder Fullwiler war. Hier hat Krugman schlicht einen klassischen Strohmann aufgebaut (unlearningeconomics, 2012). Genau 3 Stunden und 22 Minuten spaeter kommt Krugman (2012d) und erklaert, dass alleinig die Zentralbanken Geld schoepfen koennen und widerspricht damit seinen eigenen Aussagen und Kritiken ueber den Monetarismus (Krugman, 2007). Soviel zum Thema zwei Oekonomen und drei Meinungen, hier haben wir schon mal einen mit zwei Meinungen.

Runde 6: Steht er noch mal auf oder bleibt er liegen?

In der Zwischenzeit hat sich auch Steve Keen (2012c) noch einmal zu Wort und beschreibt Krugman buchstaeblich als Idioten, da er seinen Fall voellig gegen die Empirie argumentiert:

„How on earth can someone believe that the manifest reality that transactions involve money being exchanged for goods can be ignored, and pretend instead that goods are exchanged for goods? How on earth can the institutional reality of banks be ignored by those who claim to be macroeconomists“ (Keen, 2012c, p. n.g.).

Was folgt ist ein kurzes Aufbaeumen von Krugman (2012c) indem er seinen Rueckzug aus der Konservation ankuendigt und wiederum Keen vorwirft nix aber auch gar nix verstanden zu haben. Seine saemtlichen Modellimplikationen seien falsch. Zu guter letzt beweist Keen (2012b) noch etwas Humor in dem er fragt was er und Keynes gemeinsam haetten… beide haette Krugman nicht verstanden. Und er hat offensichtlich Recht, Krugman hat den Punkt nicht verstanden.

Quellen:

Carney, J. (2012). Paul Krugman vs. MMT: The great debate. Retrieved July 14, 2012, from https://www.cnbc.com/id/46944145

Fullwiler, S. (2012, July 14). Scott Fullwiler: Krugman’s flashing neon sign Retrieved from https://www.nakedcapitalism.com/2012/04/scott-fullwiler-krugmans-flashing-neon-sign.html

Keen, S. (2012a. Instability in financial markets: Sources and remedies. presented at the meeting of the INET Conference, Berlin, Germany. Retrieved from https://ineteconomics.org/sites/inet.civicactions.net/files/keen-steve-berlin-paper.pdf

Keen, S. (2012a, July 14). Krugman on (or maybe off) Keen. Retrieved from https://www.debtdeflation.com/blogs/2012/03/29/krugman-on-or-maybe-off-keen/

Keen, S. (2012b, July 14). Oh My, Paul Krugman. Retrieved from https://www.debtdeflation.com/blogs/2012/04/03/oh-my-paul-krugman/

Keen, S. (2012b, July 14). A prime on Minsky. Retrieved from https://www.economonitor.com/blog/2012/03/a-primer-on-minsky/

Keen, S. (2012c, July 14). Ptolemaic economics in the age of einstein. Retrieved from https://www.debtdeflation.com/blogs/2012/04/02/ptolemaic-economics-in-the-age-of-einstein/

Krugman, P. (2007, July 14). Who was Milton Friedman? Retrieved from https://www.nybooks.com/articles/archives/2007/feb/15/who-was-milton-friedman/

Krugman, P. (2012a, July 14). Banking mysticism, continued. Retrieved from https://krugman.blogs.nytimes.com/2012/03/30/banking-mysticism-continued/

Krugman, P. (2012b, July 14). Minsky and methodology (wonkish). Retrieved from https://krugman.blogs.nytimes.com/2012/03/27/minksy-and-methodology-wonkish/

Krugman, P. (2012c, July 14). Oh my, Steve Keen edition. Retrieved from https://krugman.blogs.nytimes.com/2012/04/02/oh-my-steve-keen-edition/

Krugman, P. (2012d, July 14). A teachable money moment. Retrieved from https://krugman.blogs.nytimes.com/2012/04/02/a-teachable-money-moment/

Krugman, P. (2012e, July 14). Things i should not be wasting time on. Retrieved from https://krugman.blogs.nytimes.com/2012/04/02/things-i-should-not-be-wasting-time-on/

Krugman, P. (2012f, July 14). Tobin-Brainard 1963. Retrieved from https://krugman.blogs.nytimes.com/2012/04/01/tobin-brainard-1963/?smid=tw-NytimesKrugman&seid=auto

Minsky, H. (1992). The financial instability hypothesis. Prepared for Handbook of Radical Political Economy by Philip Arestis, Malcolm Sawyer, Edward Elgar. Retrieved from https://www.levyinstitute.org/pubs/wp74.pdf

Rowe, N. (2012, July 14). Banking „mysticism“ and the hot potato.

Schnyder, M. (2002). Die hypothese finanzieller instabilität von Hyman P. Minsky: Ein versuch der theoretischen abgrenzung und erweiterung. Universität Freiburg, Freiburg, Schweiz.

unlearningeconomics. (2012, July 14). The Keen/Krugman debate: A summary. Retrieved from https://unlearningeconomics.wordpress.com/2012/04/03/the-keenkrugman-debate-a-summary/

Danke für diesen interessanten Beitrag… und das gute und leider viel zu seltene Gefühl dass ich diese Scienceblog Seite nicht hektisch wegklicken muss wenn mein Chef kommt 😉

Der Blog ist interessant. Mir fehlt nur leider etwas das Fazit.

Hat Minsky also Recht? Fangen die Finanzmärkte konservativ an,

steigern ihre Risikobereitschaft bis irgendwann die ersten

Marktteilnehmer sich auf das fatale Ponzi-Schema einlassen?

Es muss also quasi zwangsläufig zu Blasen und deren Platzen kommen,

oder habe ich was falsch verstanden?

Auch dieser Punkt ist mir noch unklar:

„d.h. Banken koennen die Geldmenge durch die Vergabe von Krediten erhoehen. Durchaus ein bekanntes Argument welches in zumeist un- oder schlecht begruendeten Polemiken von Zeitungen und Politkern, und Internetforen, zu lesen ist.“

Egal ob die Leute un- oder schlecht informiert sind. Stimmt das Argument? Meiner Meinung nach ja, dann ist es aber nicht sehr relevant wie informiert die Leute sind die es äußern.

Schließe mich Silava an, auch mir fehlt das Fazit und nach einem blick in die Quellen kann ich nur sagen: Vielen, vielen Dank für die Zusammenfassung! (Eher mit drei Ausrufezeichen).

„Konservation“? hätte es nicht „Konversation“ heißen sollen?

Ich habe kein VWL studiert (im Gegenteil, als Maschbauer ist das der Feind ) und das Meiste habe ich mir selbst zusammen gereimt. Meine Ausführungen sind also mit Skepsis zu genießen.

Also so weit ich das Verstanden hatte können Banken nur so weit Geld erschaffen wie es ihr Eigenkapitalanteil zulässt. Was alles als Eigenkapital angesehen wird ist dabei auch noch ein Trick. Staatsanleihen zählen zum Beispiel dazu, da man sich (eigentlich) sicher seien kann dieses Geld wieder zu bekommen.

Wenn ich jetzt weiß, dieses Geld bekomme ich wieder, komme was wolle. So ist dieses Geld genau so gut wie das in meinem Tresor. Ich kann es also getrost nochmal verleihen. Als Sicherheit das ich dieses Geld auch besitze zeige ich dem Kunden dann die Staatsanleihe (Denn Geld ist ja nur ein Versprechen es jederzeit umtauschen zu können und ein Staatsanleihe ist somit nicht anders zu bewerten als eine Geldnote)

Somit hat eine Bank das Geld der Kunden plus die Staatsanleihen und verleiht dieses an viele Personen.

Bei einer Eigenkapitalquote von 5% kann ich das Geld zum theoretisch bis zu 19 mal verleihen.

Denn die Bank verleiht ja nicht ohne Sicherheit. So bekommt die Bank ja bspw. das Haus wenn der Kredit nicht abbezahlt werden kann. Für einen Kredit wird somit mit einem Kredit gebürgt. Der Ausgezahlte Kredit wird dann als Kredit bei einer anderen Bank aufgenommen. Die Banken leihen sich somit gegenseitig das Geld.

Wenn es zu einem Kreditausfall kommt, bekommt die Bank die Sicherheit um damit die Verluste zu minimieren und schreibt den Rest dann als Verlust ab.

Kritisch wird es dann wenn der mögliche Verlust richtig groß werden kann. So geschehen bei der geplatzten Immobilienblase. Hier bekamen die Banken viele Häuser welche sie weiter verkaufen wollten, wodurch jedoch ihr Wert rapide sank. Wenn jetzt der Wertverlust aller Immobilien mehr als 5% des Gesamtwertes der Bank (Eigenkapital) aus gemacht hat so kann die Bank nicht mehr die Kredite bei den anderen Banken bedienen. Diese haben jetzt zusätzlich zu ihren eigenen Verlusten durch die geplatzte Blase auch noch Verluste durch die andere Bank. So kann dann, wie im Falle von Lehmann Brothers, das ganze Kartenhaus ins wanken geraten. Die Banken bekommen angst, leihen sich kein Geld mehr und fertig ist die globale Krise.

Wenn alles in bester Ordnung ist, so leihen sich die Banken (habe Minsky nicht gelesen, glaube aber, dass das damit gemeint war) irgendwann zu gewissenlos Geld. Die Geldmenge wird dadurch immer größer und je stabiler ein System wirkt desto größer werden die Verstrickungen und desto wahrscheinlicher wird eine Krise. Denn ein Ausfall kommt immer mal vor.

Die Verstrickung der Banken untereinander ist auch der Grund für ihre „Systemimmanenz“ und einer der Gründe warum eine sofortige überraschende Griechenlandpleite eine Katastrophe hätte auslösen können.

Vollkommen am Thema vorbei.. aber was ich leider bisher NIE verstanden habe: Die Banken haben Geld… (hoffentlich). Aber heutszutage ist es ja so, dass Geld großteils nur noch virtuell existiert. Für mein weniges Geld auf dem Konto haben die ja nicht die abgezählten Zehner im Keller liegen sondern das irgendwo *virtuell* verbucht. Wer aber hindert die Bösen Bubis daran, dieses virtuelle Geld einfach um den Faktor 2 im virtuellen System zu verdoppeln?! Ist das Geld irgendwo (z.B. Zentralbank) vermerkt oder wie funktioniert so ein Geldtransfer zwischen zwei Banken in der Realität?

Diese Gastbeitragsreihe läßt sich sehr gut an…

Diesmal hätte ich thematisch passend via Ali den Keynes-vs.-Hayek-Rap „Fear the Boom & Bust!“ zu bieten 😉

Der Eintrag und die Kommentare sind insofern interessant, als dass man erkennt, wie wenig Ahnung selbst Akademiker von dieser so wichtigen Materie haben.

Der Streit zwischen Krugman und Keen basiert einzig und allein auf dem Missverständnis, dass Krugman „Zentralbankgeld“ und Keen eine andere Geldmengendefinition, wie M1, im Sinn haben. Leider fürchte ich hat auch der Autor des Blogs wenig Ahnung von diesen grundsätzlichen Begriffen.

@yves: Eine Bank hat deine physisch eingelegten (oder elektronisch überwiesene) Ersparnisse als Verbindlichkeit gegenüber dir auf den Büchern stehen. Dh. für die Bank ist dieser Betrag eine Schuld und jegliche außervertragliche Multiplikation mit einem Faktor >1 wäre ein Verlustgeschäft.

Leider sind diesem Blog derart viele Fehler bzw. Notwendigkeiten von Kommentaren, dass dies wohl einen wenn nicht mehrere neue Posts benötigen würde.

Nachdem der Autor ja die Polemiken angesprochen hat, da kenne ich auch eine:

„Fabian – Gib mir die Welt plus 5 Prozent“: https://www.youtube.com/watch?v=CnjKnHXnL34

Der Film ist sehr aufwändig gestaltet. Das Grundproblem ist wohl (vereinfacht?) der folgende Gedanke:

Alles Geld kommt von der Zentralbank. Diese verleiht Geld gegen Zinsen, jede Bank muss also das geliehene Zentralbankgeld mit Zinsen wieder zurückzahlen. Woher kommt das Geld um die Zinsen wieder zurückzuzahlen? Es kann ja eigentlich nur auch von der Zentralbank kommen, und somit eine Art Schneeballsystem lostreten. Der Zentralbankzins sorgt dafür dass das Geld immer knapper wird. Das Geldsystem ist also zwangsläufig instabil.

Dann kommen die Silvio Gesell Jünger und sagen dass man genau deshalb den Zins abschaffen muss. Daraufhin rollen die Keynesianer und die österreichische Schule gemeinsam mit den Augen und halten die Idee für derart indiskutabel, dass man gar nicht erst begründen muss warum sie falsch ist. Als Laie steht man da und wundert sich nicht wie sich bei soviel Unklarheiten bzw. fundamentalen Dissonanzen eine Finanzkrise zusammenbrauen konnte. Wäre aber toll wenn man etwas aus den aktuellen Problemen lernen könnte um es beim nächsten Mal besser zu machen.

@Volkswirt

Lass‘ stecken.

Ich will es von Dir bestimmt nicht wissen und wir sind sowieso alle zu blöd dafür.

-_-

@SIlava:

Das liegt daran, dass die meisten Leute wie die „Gesell Jünger“ nicht einen winzigen Schritt weiter denken. Die Zentralbank bleibt ja nicht auf dem Geld sitzen, sondern gibt den Gewinn, den sie über die Zinsen einnimmt, ja wieder durch die Betriebskosten und Gewinnausschüttung (meist an die jeweiligen beteiligten Staaten) wieder in den WirtschaftsKREISLAUF zurück.

Ich zitiere mal Wikipedia:

„Zentralbankgeld erlangen die Banken, indem sie sich bei der Zentralbank refinanzieren. Sie erhalten beispielsweise einen Kredit gegen Hinterlegung von Wertpapieren gegen Zinsen. Das Geschäftsbankensystem als Ganzes kann die Zinsen an die Zentralbank nicht ohne weiteres bezahlen, da es Zentralbankgeld nicht schaffen kann und die ausgeliehenen Beträge nur zur Tilgung der Ursprungsschuld reichen. Erst dadurch, dass die Zentralbank Ausgaben zum Eigenbetrieb tätigt und ihren Gewinn ausschüttet, ist es den Geschäftsbanken möglich, Ihre Zentralbankschulden zu bezahlen.“

Man sollte sich in ein Thema vernünftig einlesen und nicht sich auf Youtube informieren. Gute Grundlagen gibt es schon auf WIkipedia:

https://de.wikipedia.org/wiki/Geldtheorie

https://de.wikipedia.org/wiki/Zentralbankgeld

Ansonsten kann man ja auch bei seiner örtlichen Hochschule fragen, welche Lehrbücher gerade Aktuell sind.

Dies alles zeigt doch nur, dass:

1. all dies ganze Gedöns nicht andauernd funktionieren kann

2. irgendwer die Zeche irgendwann mal zahlen muss

und 3. dies sicher nicht die großen Kapitalanleger sind . . .

Danke doublemoth! Das hilft mir enorm weiter. Hatte diese Infos leider nicht selbst finden können. YouTube hat einige gute Videos zu verschiedensten Themen, aber informative VWL Videos habe ich da auch noch nicht finden können.

Hab gerade mal eben zwei Frage zu der Kreditklemme.

Diese besteht ja darin, dass die Banken aufgrund mangelden Vertrauens anderen Banken zu wenig Kredite geben.

Warum können Banken nur an ihre eigenen Kunden Kredite ohne Deckung mit der Mindestreserve vergeben? (Kann der Kunde nicht theoretisch auch einfach Kunde der entsprechenden Bank werden).

Warum führt eine Kreditklemme nicht dazu das sich das Verhältnis von Buch zu Zentralbankgeld ändert? Ok, die Banken investieren dieses Geld in andere Bereiche, aber warum gehen dann nicht viel mehr Spekulationsgüter durch die Decke? Macht der Kreditanteil wirklich nur so einen geringen Anteil aus?

Super Idee mit den Gastartikeln mit mit Artikel #1 sofort ausgezeichneten Inhalt an Land gezogen. So stelle ich mir eine gelungene Kooperation vor.

Wie die anderen schon angemerkt haben, fehlt hier ein wenig das Fazit. Sehr gut aufgebaut der Artikel, aber dann kommt der Bruch.

Inhaltlich auch super gelungen!

Ich freue mich auf den nächsten Gastbeitrag.

Liebe Grüße

Dirk

[ironie-on] Danke @Volkswirt auf genau solch einen Kommentar

hat die Welt gewartet [ironie-off]

Wie kann es denn sein, daß so etwas https://www.wirtschaftsfacts.de/wp-content/uploads/2010/05/3-US-Geldmengenwachstum-vs.-ausstehende-Schulden.gif

relativ faktenbasiert veröffentlicht wird wenn die aufgelaufen ‚debts‘ auch nur im Entferntesten mit real produzierten Gütern oder Dienstleistungen zusammenhängen?

Erläuterung gerne auch auf weltweitem Level oder am Beispiel Griechenland.

vielen Dank an Florian, dass er den Artikel tatsaechlich veroeffentlich hat, hab ich nicht so mit gerechnet nachdem ich die Qualitaet der anderen Gastbeitraege gesehen habe.

Und vielen Dank fuer die Anregungen in den Kommentaren, ich werde versuchen mein zukuenftiges Geschreibsel in der Hinsicht zu verbessern fuer den Fall, dass sich jemand auf meinen Blog verirren sollte oder so…

Beste Gruesse von der Suedhalbkugel

Imko

Ohne zu sehr in die Details gehen zu wollen:

Das Thema ist kompliziert und die Beiträge der Protagonisten (Keen, Krugman etc.) sind von ideologischem Denken (… das gemäß meines VWL-Profs vor über 20 Jahren IMMER falsch ist) geprägt. Krugman scheint dabei der ideologischere – und damit „falschere“ – zu sein (das deckt sich mit meiner Meinung). Solche Diskussionen sind aber – zumindest für mich – immer sehr interessant, deswegen vielen Dank für diesen Artikel!

@StefanL und Basilus:

ist mir schon klar, dass mein Kommentar hier einigen Leuten auf die Füße tritt. Aber ist es denn nicht richtig? Ich beziehe mich nun gar nicht unmittelbar auf die hier Schreibenden, sondern auf den Durchschnittsbürger (und damit behaupte ich gar dass ich die hier Schreibenden für schlauer als den Durchschnittsbürger halte). Meine Erfahrung ist es, dass der Durchschnittsbürger derart wenig Verständnis von den fundamentalen Finanzprozessen hat, dass er eher dazu geeignet wäre sich Leben auf dem Mars vorzustellen als eine Bank zu verstehen. Insbesondere bezweifle ich aber das

[quote=Basilius] wir sind sowieso alle zu blöd dafür.[/quote]

sondern denke, es liegt vorwiegend an einer mangelnden wirtschaftlichen Bildung bzw. Scheu/Inkompetenz der Medien die Sachverhalte richtig zu beschreiben.

Zum glück gibt es auch immer erfreuliche gegenbeispiel wie Doublemoth.

[quote=Spoing]

Warum können Banken nur an ihre eigenen Kunden Kredite ohne Deckung mit der Mindestreserve vergeben? (Kann der Kunde nicht theoretisch auch einfach Kunde der entsprechenden Bank werden).

[/quote]

Die Mindestreserve ist ein %-Satz auf Spareinlagen den eine Bank als Zentralbankgeld und damit als Liquiditätsreserve halten muss. Damit bezieht sich die Mindestreserve unmittelbar auf Spareinlagen und nicht auf Kredite (für diese muss eine Bank Eigenmittel vorhalten).

[quote=Spoing]

Warum führt eine Kreditklemme nicht dazu das sich das Verhältnis von Buch zu Zentralbankgeld ändert?

[/quote]

Bitte definiere Buchgeld. Auch Zentralbankgeld ist nicht, wie du denkst das Bargeld, sondern Buchgeld. Außerdem hat sich dies inden letzten Jahren massiv aufgebläht (siehe dazu die Bilanzen der Zentralbanken).

[quote=Spoing]

Also so weit ich das Verstanden hatte können Banken nur so weit Geld erschaffen wie es ihr Eigenkapitalanteil zulässt.

[/quote]

Nein, hier kommt wieder die Mindestreserve ins Spiel. Eigenkapital setzt zwar auch Grenzen, aber mit der „richtigen“ Veranlagungsentscheidung ist das keine bindenden Grenze.

Mit einer Spareinlage von X kann unter einem Vorbehalt von einer MIndestreserve von X*m, m der mindestreservesatz (gegenwärtig 1%), wieder ein Kredit vergeben werden in Höhe von (1-m) * X. Wird dieser Kredit wieder auf ein Sparbuch gelegt, können wieder (1-m)^2 * X als Kredit vergeben werden usw.

Bitte wieder aber nicht glauben, dass die Banken dadurch automatisch „Geld drucken“ können, wie es so oft fälschlichweise behaupted wird.

Es handelt sich dabei nicht um Bargeld sondern um gegenseitliche Verbindlichkeiten und Forderungen mit unterschiedlciher Fälligkeit und Kündbarkeit. Das ist auch die Erklärung für

[quote=StefanL]

Wie kann es denn sein, daß so etwas https://www.wirtschaftsfacts.de/wp-content/uploads/2010/05/3-US-Geldmengenwachstum-vs.-ausstehende-Schulden.gif

relativ faktenbasiert veröffentlicht wird wenn die aufgelaufen ‚debts‘ auch nur im Entferntesten mit real produzierten Gütern oder Dienstleistungen zusammenhängen?

[/quote]

Es gibt einfach keinen Grund dass die physisch produzierten Güter oder geleisteten Dienstleistungen innerhalb eines Jahres eine Deckelung für die Summe der Forderungen / Verbindlichkeiten innerhalb einer Wirtschaft darstellen. Das eine ist eine Flussgröße das andere eine Bestandsgröße.

mmhh.

man merkt ich habe hier noch nie kommentiert. jetzt könnt ihr mir weiterhelfen: wie quotet man hier?

@Volkswirt

Zuallererst würde ich empfehlen den Knopf „Kommentarvorschau“ zu benutzen. Dann siehst Du schon vorher, daß der Versuch des Zitierens schief gehen wird.

Zietieren geht recht einfach, wenn man die HTML-Tags richtig benutzt. Also den Text klammern und das Ende-Tag mit einem Slash versehen:

Aus:

<blockquote>Zitatetext</blockquote>

wird dann:

@Volkswirt

Versuch‘ es doch erst mal mit etwas mehr Höflichkeit & Respekt, vielleicht hört Dir dann auch eher einer zu.

Das hat sich da oben aber ganz anders gelesen:

Und:

Und auch noch:

Wenn Du Aufklärungsbedarf in Volkswirtschaftslehre siehst (was ich nur unterstützen kann), dann erkläre den Leuten doch lieber eben dieses, anstatt ihnen zu erklären, wie wenig sie doch wissen würden. Letzteres wissen so einige durchaus. Denen braucht man das nicht mehr sagen. Die haben mehr Interesse an ersterem. Und die, die das nicht wissen, wollen ihr Nichtwissen sowieso von niemanden unter die Nase gerieben bekommen.

danke.

widerspricht allerdings weder

noch

entschuldigung dennoch falls sich jemand bei meinem „auf die Füße treten“ verletzt hat/fühlt.

i’m tryin‘.

@Volkswirt:

Erstmal danke dafür, dass es noch konstruktiv wurde.

Soweit ich das sehe lag einer meiner eigentlichen Fehler darin, dass ich den Bergriff Mindestreserve und Eigenkapitalanteil gleich gesetzt habe. Wobei beide nicht korrekt waren sondern es hätte Spareinlage heißen müssen.

Den Mindestreservesatz habe ich dann fälschlicher weise als Eigenkapitalqoute bezeichnet. Ansonsten war die Rechnung zwar richtig nur den Effekt der Rückkopplung habe ich außer Acht gelassen.

Das ist auch einer der Gründe warum ich nie Spaß an VWL/BWL Sachen hatte. 100 gleich klingende Begriffe, die alle was anderes meinen. In den Medien, sofern die richtigen Worte verwendet werden, kommt der Unterschied dann wirklich zur Geltung.

Werde mir somit mal alle Definitionen der Begriffe durchlesen, welche ich falsch verwendet habe.

Nun – ja. Ist aber trotzdem zweifelhaft als vertrauensbildende Maßnahme in das zugrundegelegte Wirtschaftsmodell – gerade auch in Bezug zum Thema „Geldmengenerhöhung durch virtuelle Geldschöpfung“. Die „Graphik“ reflektiert ja die Situation (in USA) am Vorabend der „Banken-/Finanzkrise“ die uns die letzten Jahre mehr oder weniger beschäftigt. Und,ja, Graphiken sind natürlich etwas interpretationsabhängig und das „Werte-raus-lesen“ nicht unbedingt das Genaueste; eine Aufsummierung der jährlichen M-Werte liegt aber wohl doch etwa bei bzw. unter den „private debts“-Bestand. Auch ist wohl der „Wert“(=Produkt*Preis) eines mir vor 20 Jahren servierten Steaks oder auch von den meisten Fahrzeuge dieses Alters irgendwie von progressiven Wertverlust betroffen.

Mit dem 10-jahres Raster(x) ist die private-debts Kurve etwa 2^(x-3). Betrachten wir da jetzt mal die (Flußgröße) „Bestandsänderungsrate“ um die Relation zu den Flußgrößen vergleichbarer zu machen so ist das etwa 0,7(~ ln 2)*Bestandswert(des Jahres) immer noch signifikant (spätestens seit 1990) über M3 – und dann kommen noch die nicht-privaten Außenstände hinzu…da haben doch dann anscheinend – sofern überhaupt vorhanden – Kontrollmechanismen (auch oder insbesondere bzgl. virtueller Geldschöpfung) eklatant versagt – oder?